Monatsbericht März 2024

Neben gewissen astrologischen Konstellationen im März, wie Tagundnachtgleiche mit dem Frühlingsbeginn auf der Nordhalbkugel, hat der Monat März auch immer wieder bedeutende Ereignisse hervorgebracht und Wendepunkte an den Finanzmärkten signalisiert. Nach der Großen Finanzkrise von 2008/09 markierte der US-Leitindex S&P 500 am 6. März 2009 beispielsweise das intraday-Tief bei 666, das in der Folge nicht mehr unterschritten werden sollte. Wer also heute vor 15 Jahren in den S&P 500 investierte, hat bis heute eine Rendite von 671% resp. 14.6% pro Jahr eingefahren (aktueller Stand S&P 500: 5‘137).

Oder der März 2000 mit dem Zerplatzen der Dotcom-Blase. Der Nasdaq Composite erreichte damals den Höchststand am 10. März mit 5‘049, der S&P 500 einige Tage später am 24. März 2000 bei einem intraday-Hoch von 1‘553. Diesen Level sollte der Index erst wieder im Juli 2007 erreichen. Wer damals vor 24 Jahren den S&P 500 zum Höchstkurs kaufte, sollte bis heute trotzdem eine Rendite von 231% resp. 5.1% p.a. erzielt haben.

Zwei weitere bedeutende Ereignisse der letzten Jahre, die sich im März ereigneten: Im März 2020 deklarierte die Weltgesundheitsorganisation WHO das COVID-19-Virus als globale Pandemie und im März 2023 strich die Credit Suisse ihre Segel endgültig.

Der Monat März birgt also gewissermaßen den zeitlichen Rahmen für außergewöhnliche und unerwartete Ereignisse und Wendepunkte in der (Finanz-)Geschichte, auch ohne die „Iden des März“ mit der Ermordung von Julius Caesar am 15. März 44 v.Chr. heraufzubeschwören…

Im bisherigen Jahresverlauf performten die wichtigsten Aktienmärkte äußerst solide. Der MSCI World legte bis am 1. März um 6.2% zu, während in den USA der Leitindex S&P 500 um 7.7% und der technologie-lastige Nasdaq gar um 8.4% anstiegen. Auch in Europa verbuchten die Aktienmärkte starke Gewinne. Der Euro Stoxx 50 avancierte um 8.2%, während der etwas defensiv aufgestellte Swiss Market Index per 1. März immer noch ein Plus von 3.2% ausweisen konnte.

In Asien überstieg der japanische Nikkei 225 zum ersten Mal nach 34 Jahren das Allzeithoch von 1989 und katapultierte sich im bisherigen Jahresverlauf um 19.4% nach oben. In China bekundeten die Aktienmärkte zum Jahresbeginn zwar etwas Mühe, konnten das Blatt aber im Verlauf des Monats Februar wenden und verbuchten im bisherigen Jahresverlauf gemessen am Shanghai Composite ein Plus von 1.8%.

In der Tat stiegen die Aktienmärkte seit dem Start des Bullenmarkts am 12. Oktober 2022 um 44%, gemessen am S&P 500-Leitindex, während viele Experten in dieser Zeit immer wieder vor einer kommenden globalen Rezession und einem Aktien-Crash gewarnt haben.

Aufgrund saisonaler Muster haben Wintermonate im Schnitt historisch überdurchschnittlich performt. Auch der Winter 2023/24 passt ins Bild mit vier positiven Monaten – November, Dezember, Januar und Februar – in Folge.

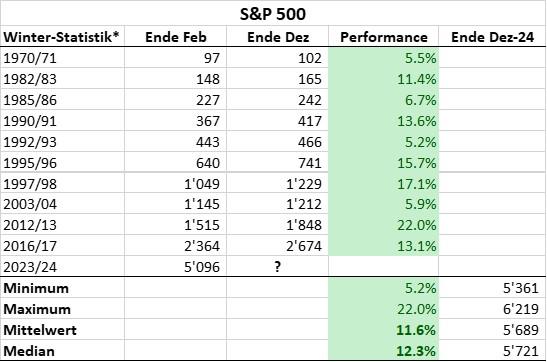

Anhand des S&P 500 untersuchten wir den Zeitraum 1970 bis heute. In der untenstehenden Tabelle finden sich diejenigen 10 Winter, in denen alle vier Wintermonate eine positive Rendite erzielten und wie sich danach der Rest des Jahres, also von Ende Februar bis Ende Dezember, entwickelte. Dabei ist ersichtlich, dass in diesen 10 Fällen bisher jedes Kalenderjahr eine positive Rendite erzielen konnte, zwischen 5% und 22% mit einem Durchschnitt und Median von ungefähr 12%.

Quelle: eigene Darstellung

*Winter-Statistik: positive Rendite im November, Dezember, Januar und Februar.

Auch in den späten 1990er-Jahren mit dem Dotcom-Boom, der derzeit vielenorts mit der KI-Euphorie verglichen wird, konnten nach vier positiven Wintermonaten im Rest des Jahres Renditen von 15% bis 17% erzielt werden. Der damalige Vorsitzende der US-Notenbank, Alan Greenspan, warnte damals in einer viel beachteten Rede im Dezember 1996 vor „irrationalem Überschwang“.

Neben der oben erwähnten „Winter-Statistik“ spricht auch der aktuelle US-Präsidentenzyklus mit dem bisherigen Präsidenten als Kandidaten für ein positives Aktienjahr. Zudem sind die Positionierungen im S&P 500 Kontrakt am Futures-Markt alles andere als euphorisch, sondern im Gegenteil sogar negativ. Das heißt, die Mehrheit der Marktteilnehmer erwartet sinkende Aktiennotierungen.

Aus diesen Gründen behalten wir einstweilen ein leichtes Übergewicht in Aktien. Natürlich bleiben auch wir gerade im Monat März auf der Hut vor unangenehmen Überraschungen und Wendungen. Zur Abdeckung geopolitischer Risiken und sogenannter „Schwarzer Schwan“-Ereignisse mischen wir Staatsanleihen langer Duration und Goldanlagen ins Portfolio. Dazu gehören auch Goldminen-Aktien, da diese im Vergleich zum Goldpreis in den letzten Monaten stark unterperformt haben.